最大の懸念!【副業による確定申告】をクリアして独立への第一歩を

- 記事監修 大堀 優

-

税理士・大堀優(オオホリヒロシ)スタートアップ税理士法人代表。1983年、愛媛県出身。2013年に税理士登録をした後、2015年2月に独立開業しスタートアップ会計事務所を設立。 2017年1月、社会保険労務士事務所を併設する。2021年6月に会計事務所を税理士法人化、8月に横浜オフィスを開設。2023年4月に銀座オフィスを開設。

【会社設立をしたい方へ一言】みなさんの不安を払拭できるように、“話しやすさNo.1の事務所”として寄り添ったサポートを心掛けています。なんでもお気軽にご相談ください!

いつかは独立したいと考えているあなた。

しかしいきなり会社を辞めてしまうのは、リスクが高すぎます。

手始めに、会社員のまま副業できたらいいですよね。

夢が広がる副業ですが、一番の懸念は確定申告ではないでしょうか。

副業の手段や成果によって、個人で確定申告をする必要が出てきます。

本記事では主に、下記の内容をご紹介。

- 確定申告とは

- 副業の種類

- 副業で確定申告が必要になる基準

- 確定申告が不要な場合の注意点

- 確定申告の方法

副業による確定申告への不安を解消し、独立への第一歩を踏み出しましょう!

- 目次

-

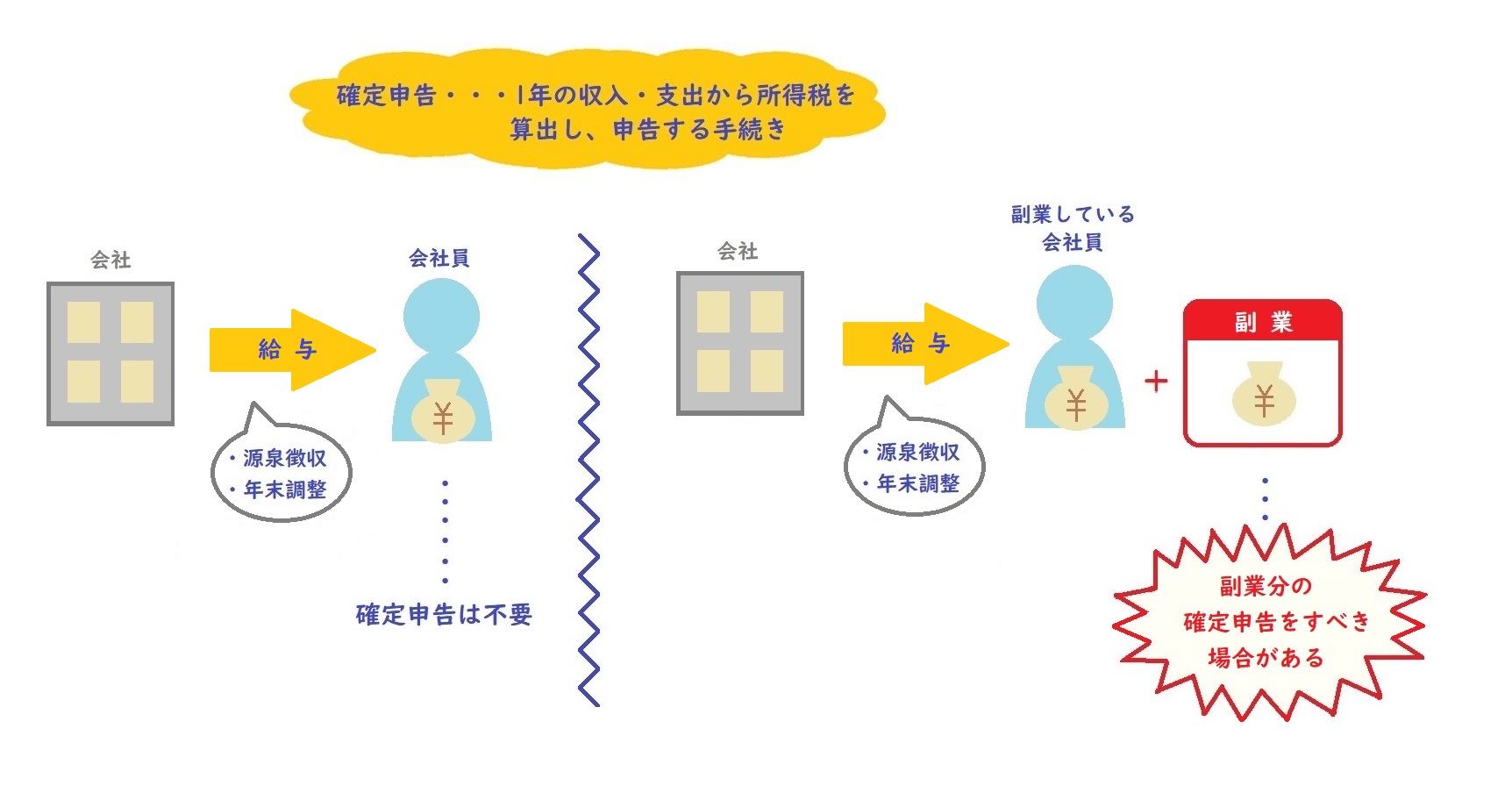

確定申告とは

確定申告とは一般に、1年間の収入や支出から所得税の金額を算出し、申告する手続きのことです。

会社員は通常、給与・賞与から差し引かれる源泉徴収と、年末調整によって年間の所得税が確定します。

会社が窓口となって処理してくれるので、個人での手続きは必要ありません。

しかし本業の会社以外から収入を得ている場合は、個人で確定申告をすべき場合があるので要注意です。

まずは自分の副業を見直し、確定申告が必要かどうかを確認していきましょう。

確定申告する必要性

国民の義務である納税を果たすために、必要な確定申告はしっかり行うべきです。

個人での手続きは大変そうですが、確定申告によるメリットもあります。

逆に必要な確定申告を怠ると、罰則を科されることもあるので気をつけましょう。

還付金を受け取れる可能性がある

副業の所得を確定申告すると、所得税の還付を受けられるかもしれません。

たとえばライターの原稿料やデザイナーのデザイン料からは、所得税が源泉徴収されています。

この場合に自分で確定申告すると、過徴収された所得税を受け取れることが多いです。

無申告だとペナルティがある

期限後の申告や無申告で所得金額の決定を受けた場合には、無申告加算税が科される場合があります。

ただし、期限から1ヶ月以内に自主的に申告を行い、期限内に申告を行う意思があったと認められた場合には、無申告加算税は課されません。

しかし納付日までの延滞税は発生するので、くれぐれも期限に遅れないようにしましょう。

副業の種類

副業の種類によって所得の計算方法は異なります。

自分の副業がどのような所得になるかを把握することは、確定申告を考えるうえで大切です。

副業の確定申告において重要な、下記の知識について解説していきます。

- 収入と所得

- 雑所得と給与所得

収入と所得

収入と所得は似た言葉ですが、税金の計算では区別して考えます。

確定申告は所得税に関する手続きなので、収入と所得の違いについてしっかりと理解することが大切です。

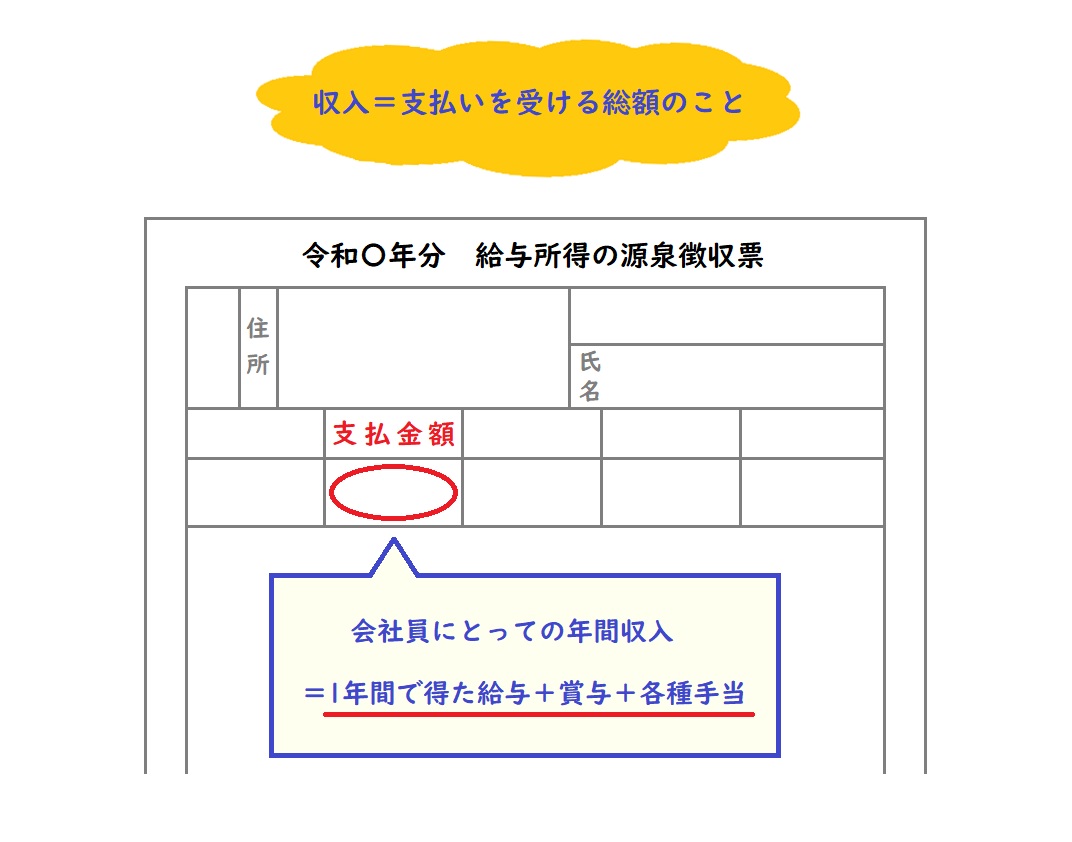

収入とは

収入とは、給与など支払いを受ける総額のこと。

会社員にとっての収入は、1年間で得た給与・賞与・各種手当の合計額のことで、源泉徴収票の「支払金額」に当たる額です。

1年間の収入が年収(年間収入)となり、年収は所得税の算出に必要になります。

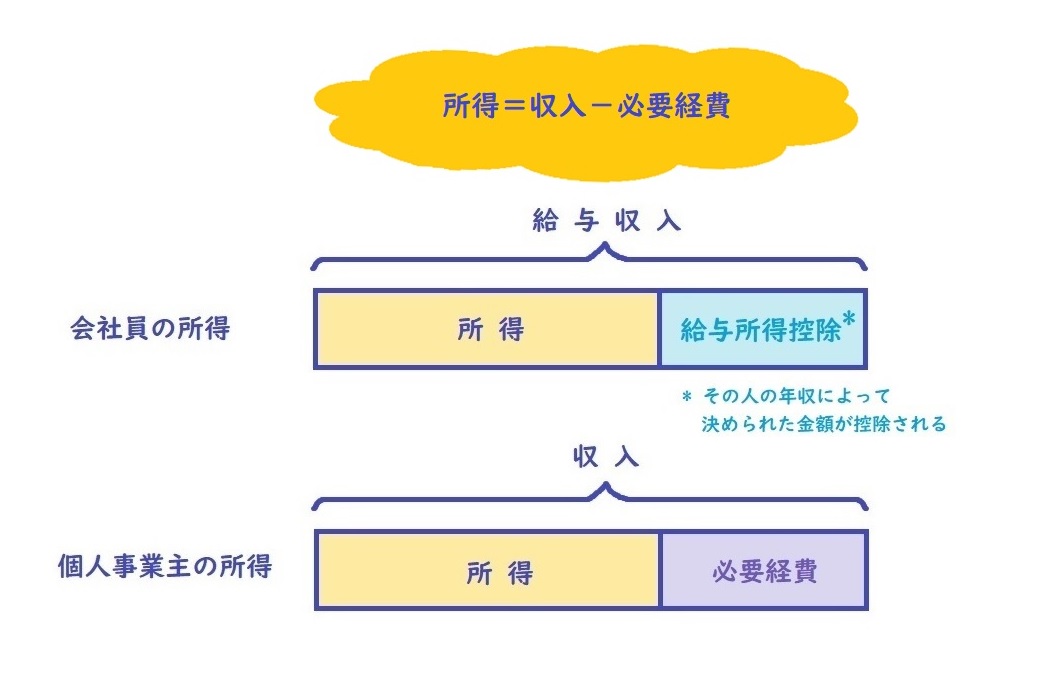

所得とは

所得とは、収入から必要経費を引いて残った額のことです。

会社員の場合と個人事業主の場合で、所得の算出方法は異なります。

- 会社員の所得=給与収入-給与所得控除

- 個人事業主の所得=収入-必要経費

会社員の所得は、1年間で得た収入(年収)から給与所得控除を引いたもの。

給与所得控除は、給与収入から差し引く金額のことです。

その人の年収に応じて一律の金額が設定されています。

会社員の年収からは必要経費が引けない代わりに、給与所得控除が引かれる仕組みです。

こうして出された所得に応じて、所得税が計算されます。

雑所得と給与所得

一言で‟副業”といっても、様々な種類がありますよね。

同様に、副業の所得にも分類があります。

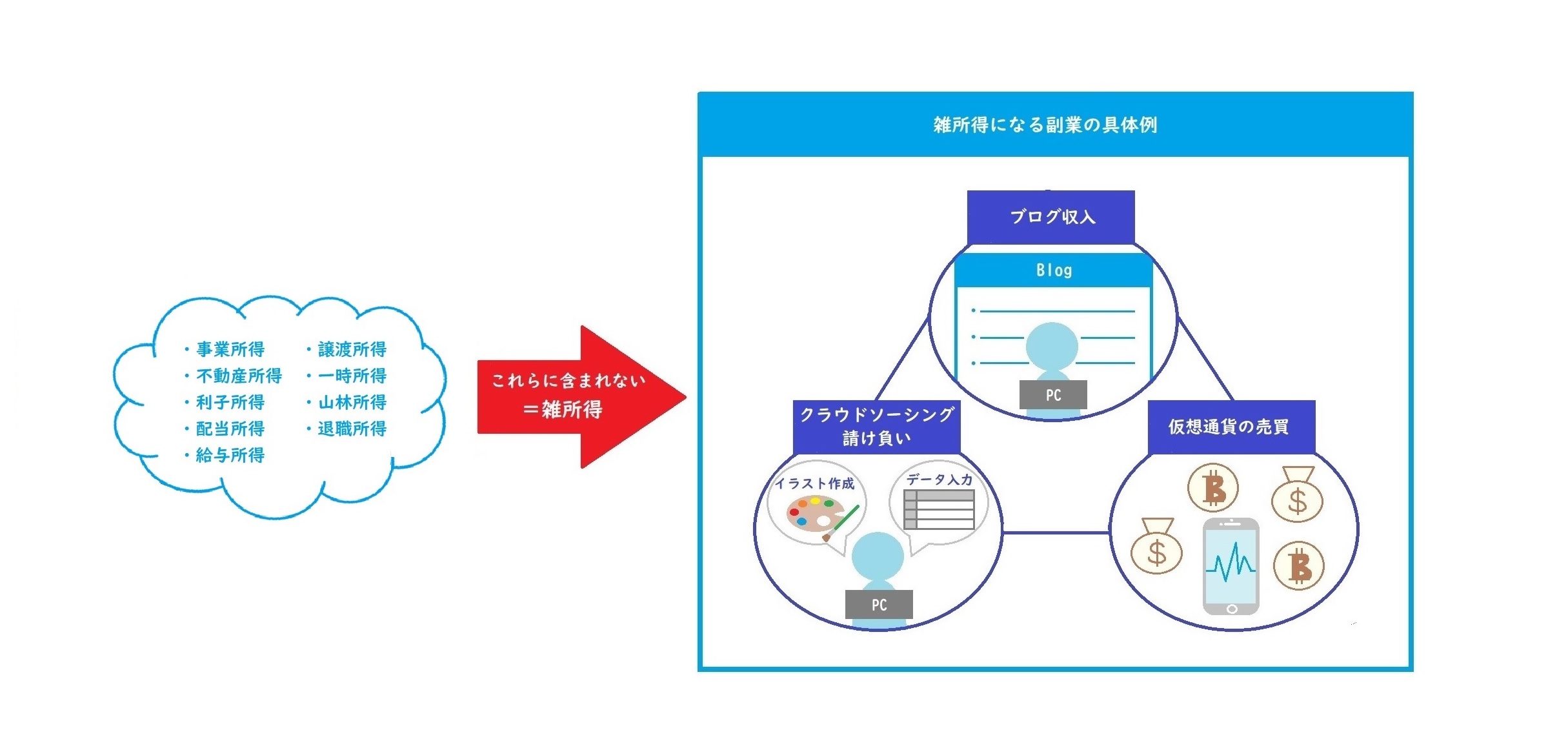

所得は10種類に分類されますが、一般的な副業で考えられる所得は雑所得と給与所得です。

10種類の所得

所得は10種類に分けられています。

所得の種類によって確定申告が必要になる基準が変わるので、あなたの副業がどれに該当するかを確認しましょう。

| 種類 | 概要 |

|---|---|

| 事業所得 | 商業・農業・漁業など、事業から生じる所得 |

| 不動産所得 | 不動産、土地の上に存する権利などから生じる所得 |

| 利子所得 | 公社債や預貯金の利子などから生じる所得 |

| 配当所得 | 株式の配当などから生じる所得 |

| 給与所得 | 給料・賞与などの所得 |

| 雑所得 | 国民年金や厚生年金などの所得、原稿料や講演料など他の所得にあてはまらない所得 |

| 譲渡所得 | 土地や建物などを譲渡した所得 |

| 一時所得 | 懸賞や生命保険の一時金などの、一時的な所得 |

| 山林所得 | 所有期間が5年を超える山林を伐採して譲渡したことなどによる所得 |

| 退職所得 | 退職によって受ける所得 |

雑所得になる副業

雑所得は、他の9種類のどれにも該当しない所得のこと。

そのため、ほとんどの副業による所得が雑所得になります。

具体的には、

- ブログ収入

- クラウドソーシングの請け負い

- 仮想通貨の売買

などです。

確定申告をする際、本業は‟給与所得”、副業は‟雑所得”として申告します。

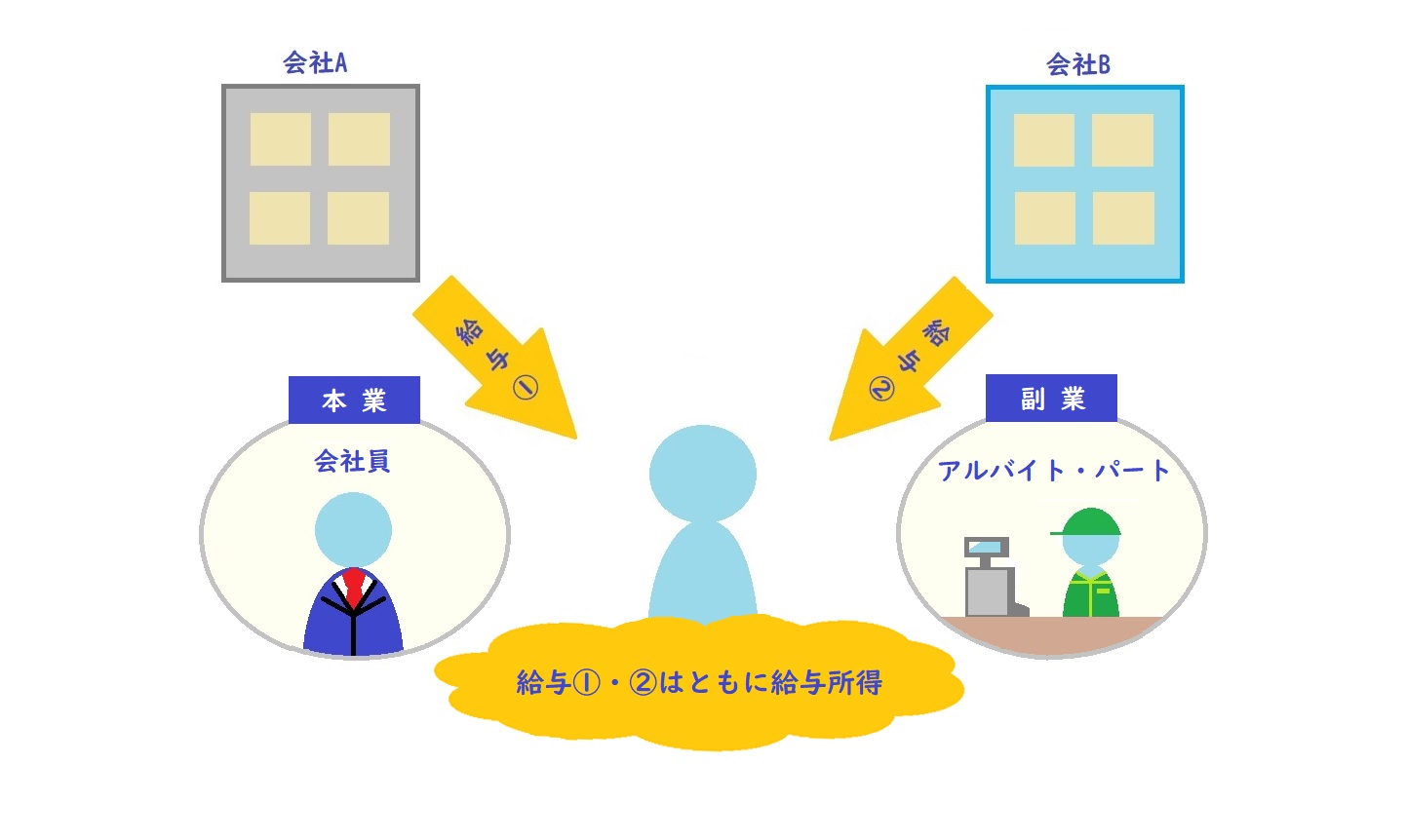

給与所得になる副業

給与所得になる副業はアルバイト・パートなど、給料として賃金を受けているものです。

副業としてアルバイト・パートなどをしている場合、本業とあわせて2ヶ所以上から給与を受け取っていることになりますよね。

確定申告の際に、本業と副業の収入をどちらも‟給与所得”として扱うことになります。

副業で確定申告が必要になる基準

副業をする上で特に把握しておくべき、確定申告が必要になる基準を解説します。

よく耳にする‟20万円の基準”をご存じでしょうか?

実は副業の種類によって、20万円の考え方は異なります。

今回は本業の会社から給与を受けている会社員を想定し、確定申告が必要になる基準をケースごとに解説。

- ケース①:副業が雑所得の場合

- ケース②:副業が給与所得の場合

自分が当てはまるかどうか、確認していきましょう。

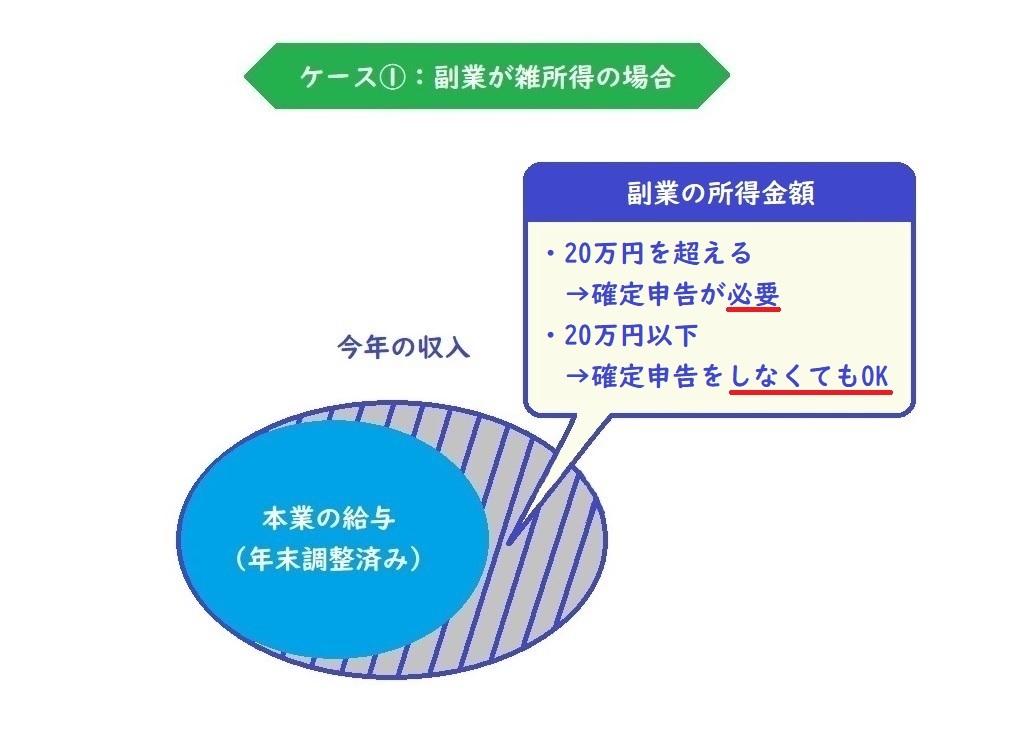

ケース①:副業が雑所得の場合

副業が雑所得の場合、本業以外の所得金額が20万円を超えると確定申告が必要になります*。

考えるポイントは所得金額です。

副業で得た年間収入から必要経費を差し引いた額が20万円を超えた場合は確定申告をしましょう。

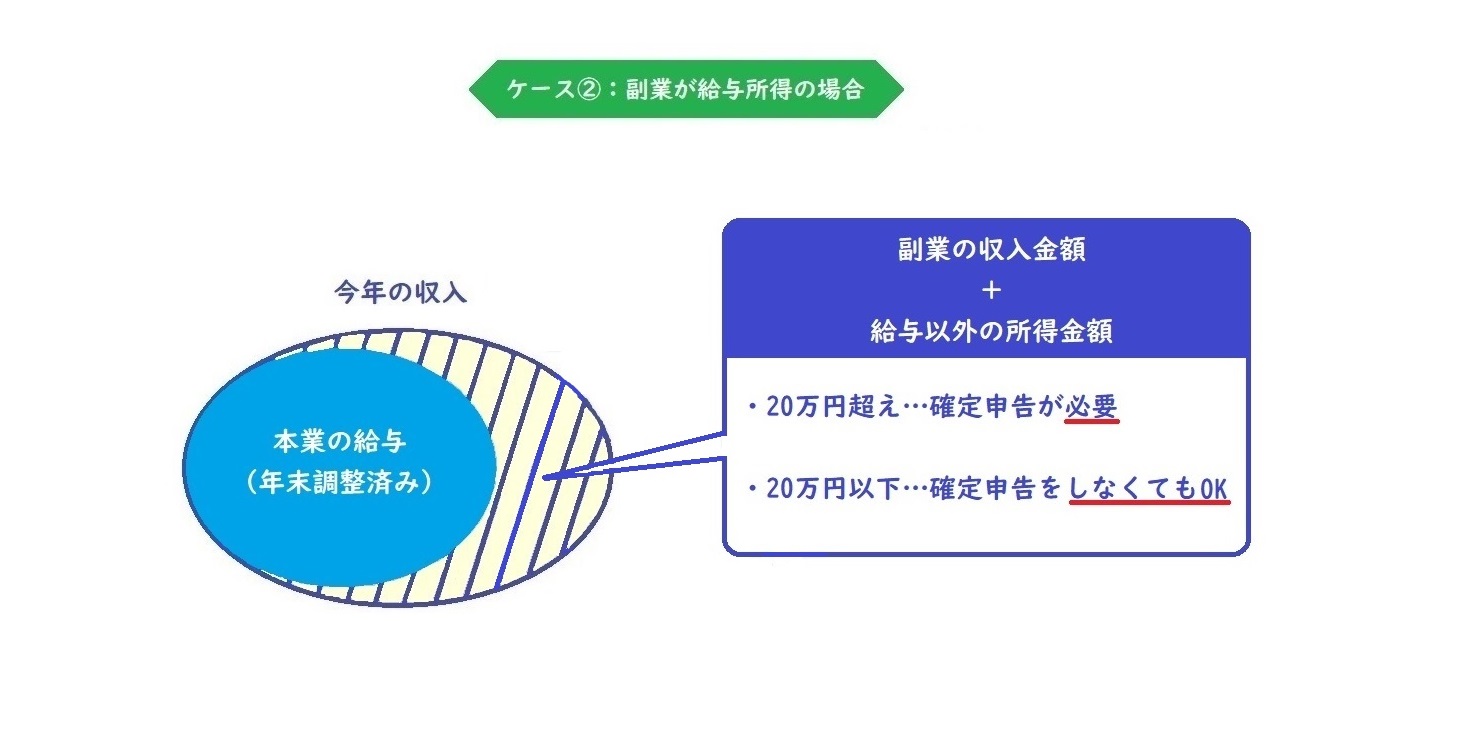

ケース②:副業が給与所得の場合

副業が給与所得の場合は、副業の収入金額と給与以外の所得金額の合計が20万円を超えたら、確定申告が必要になります*。

考えるポイントは、副業の収入金額と各種の所得金額の合計です。

各種の所得金額とは、給与所得・退職所得を除いた所得金額のこと。

この合計が20万円以下の場合、確定申告するかしないかは自由です。

しかし、20万円以下でも確定申告をすると、副業で源泉徴収された所得税の還付金を受け取れる可能性も。

還付金と確定申告の手間を天秤にかけて、確定申告するかを考えましょう。

確定申告が不要な場合の注意点

確定申告が不要でも、何もしなくていいわけではありません。

下記の2点については注意が必要です。

- 住民税の申告は必要

- 医療費控除の申告について

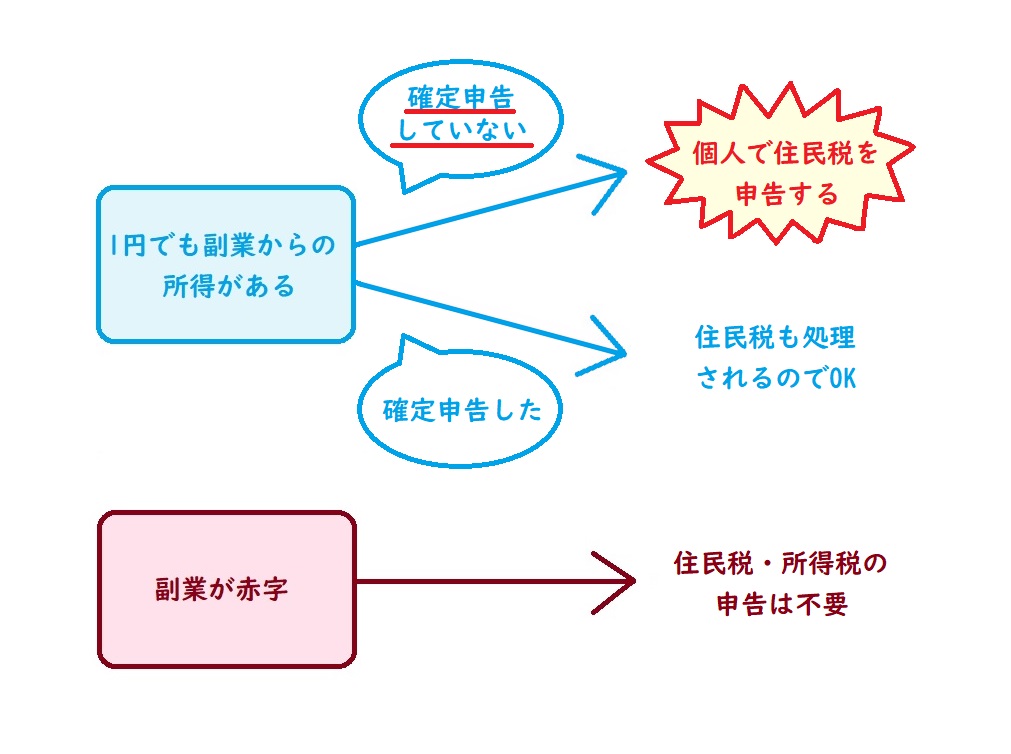

住民税の申告は必要

副業の所得が20万円以下であっても、別途で住民税の確定申告は必要になります。

住民税には所得税における20万円のような基準はありません。

副業で1円でも所得がある場合は、住民税を申告して支払う必要が出てきます。

ただし所得税の申告をしていれば、その情報から地方自治体が住民税を計算するので、自主的に申告しなくても大丈夫です。

所得税の申告が必要ない場合でも、個人で住民税を申告・納税することを忘れないようにしましょう。

例外として副業が赤字の場合には、所得税・住民税ともに確定申告する必要がなくなります。

医療費控除の申告について

医療費控除は一定額以上の医療費を年間で支払ったときに、納めた税金の一部が戻ってくる仕組みです。

医療費控除の申告を行う際には、副業の所得も確定申告書に書いて提出し、それに伴う所得税も納める必要があります。

たとえ副業による所得が20万円以下で確定申告の義務がなくても、医療費控除の申告には確定申告が必要なので注意しましょう。

確定申告の方法

いよいよ、確定申告の方法を解説します。

- 申告の種類

- 提出スケジュール

- 申告書の作成

- 提出方法

以上を押さえて、確実な申告を目指しましょう。

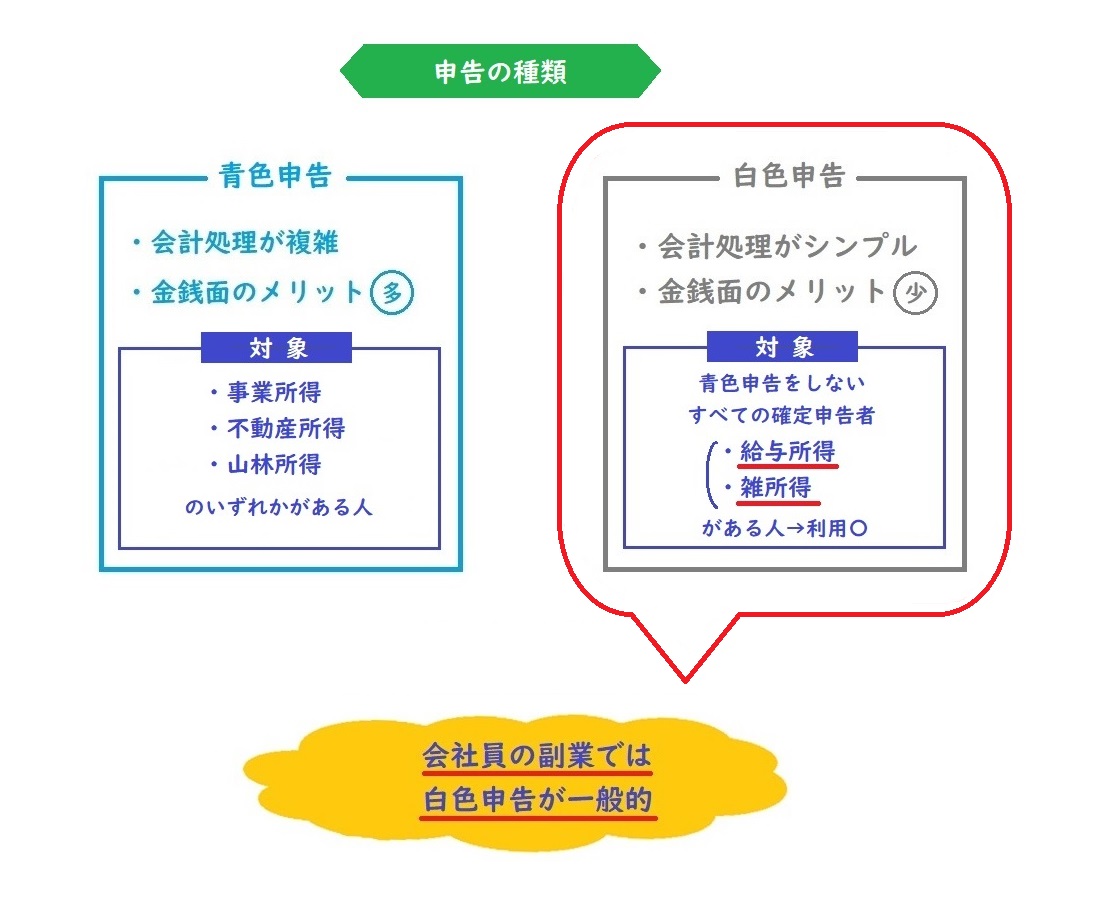

申告の種類

確定申告の種類は、青色申告・白色申告の2通りです。

それぞれの違いを簡単に説明すると、下記のようになります。

- 青色申告…会計処理が複雑だが、控除額など金銭面のメリットが多い。

- 白色申告…会計処理がシンプルだが、金銭面のメリットはほぼない。

青色申告できる所得は事業所得・不動産所得・山林所得のみ。

そのため雑所得や給与所得であることが多い会社員の副業では、白色申告の利用が一般的です。

会社を設立するなど個人事業主として副業をする場合には、青色申告が利用できます。

提出スケジュール

2019年分の確定申告期間は、所得税の場合2020年2月17日(月)~です。

2019年度分は、新型コロナウイルス感染症拡大防止の観点から申告期間が柔軟に設けられています。

しかし期間内に申告書を提出し、税金を支払う必要があるので、申告準備にはできるだけ早めにとりかかりましょう。

申告書の作成

申告書の作成が、確定申告のメインになる作業です。

これをクリアすれば、あとは提出するだけ。

申告書に関するあれこれをしっかり確認して、着実にこなしていきましょう。

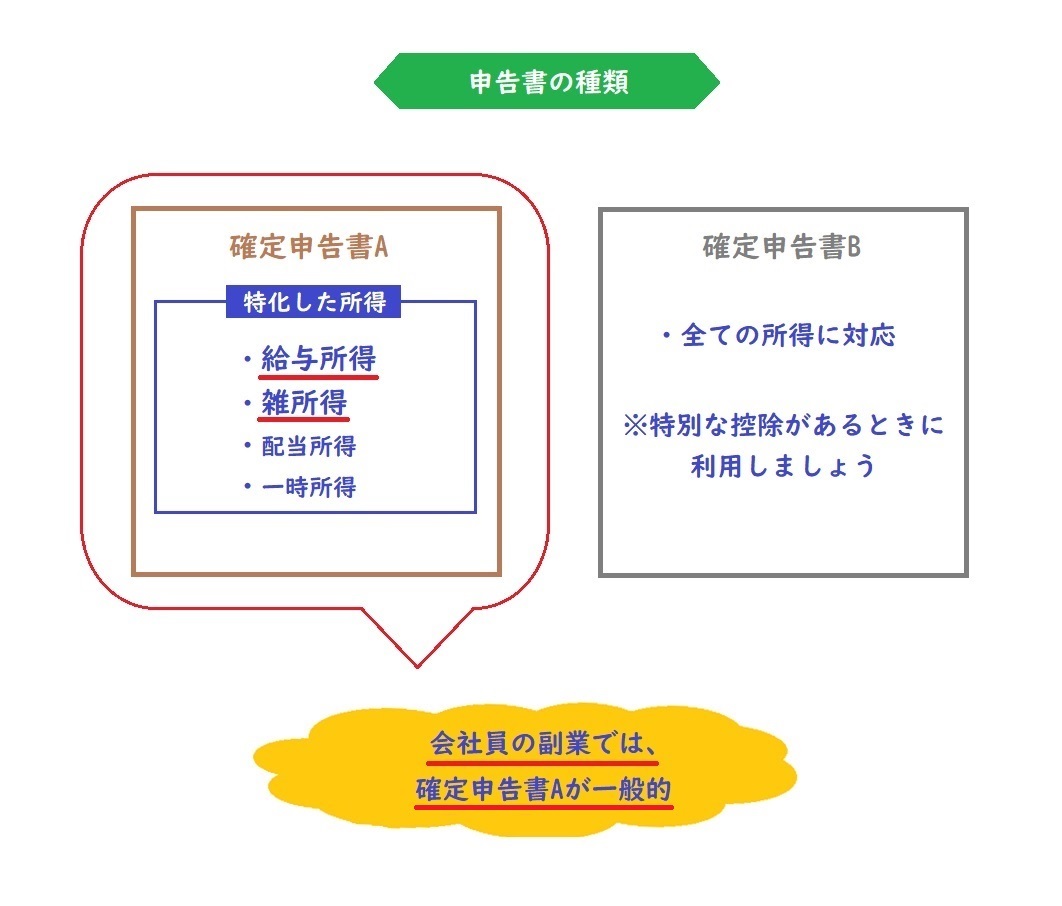

申告書の種類

確定申告書にはA・Bの2種類がありますが、副業している会社員の場合は基本的に確定申告書Aを利用します。

なぜなら確定申告書Aは、下記4つの所得に特化しているからです。

- 給与所得

- 雑所得

- 配当所得

- 一時所得

ちなみに確定申告書Bは、すべての所得に対応しています。

年末調整で対応できないような、特別な控除があるときに利用しましょう。

書類の作成方法

申告書は国税庁HPの手引きを参考にして、自力で作成することも可能です。

しかしスムーズに作成するために、下記のサービスも検討してみてください。

- 税務署の確定申告相談窓口

- 国税庁HPの申告書作成コーナー

- クラウドサービスやソフトウェア

オススメは国税庁の申告書作成コーナーやクラウドサービスです。

画面の案内に従って入力していくと、税額などが自動計算されて申告書を作成できます。

必要書類

基本的に必要書類は、雑所得・給与所得のどちらも同じです。

- 確定申告書A

- 本人確認書類

- 源泉徴収票

- 控除を受ける場合の書類(生命保険料の控除証明書など)

ちなみに源泉徴収票の添付は不要ですが、雑所得と給与所得で下記のように異なります。

- 副業が雑所得の場合…本業分を用意

- 副業が給与所得の場合…本業分・副業分を用意

作成手順

国税庁の申告書作成コーナーやクラウドサービスなら、数値の入力で申告書が完成します。

【副業が雑所得の場合】

- 本業分は給与所得として源泉徴収票の数値を入力

- 副業分は雑所得として収入金額・必要経費を入力

【副業が給与所得の場合】

- 本業分・副業分をどちらも給与所得とし、源泉徴収票の数値を入力

提出方法

申告書の提出方法は下記の3通り。

- e-Taxで申告

- 所轄の税務署に送付(郵便又は信書便)

- 所轄税務署の受付に提出

中でもオススメはe-Taxの利用です。

e-Taxとは、国税庁が運営するオンラインサービスのこと。

申告データを作成してe-Taxで送信することで、自宅から申告ができます。

確定申告期間中は24時間いつでも利用が可能なのもうれしいポイントですね。

便利なサービスをどんどん利用しながら、確定申告を済ませましょう。

副業する以上、必要な申告は確実に行おう!

副業と確定申告について、ご理解いただけましたか?

今回ご説明したのはコチラ。

- 確定申告とは

- 副業の種類

- 副業で確定申告が必要になる基準

- 確定申告が不要な場合の注意点

- 確定申告の方法

確定申告への不安がなければ、ダブルワークをより充実させることができます。

年度末に備えて早めの準備にとりかかり、確実な申告手続きを目指しましょう。

もし分からないことがあれば、いつでも弊所までご相談ください。

会社設立・創業支援なら、話しやすさNo.1のスタートアップ税理士法人にお任せください!

実績多数のスペシャリストが、会社設立に関するお問い合わせを幅広く受付中です。全国対応可能なので、ぜひお気軽にお問い合わせください。